Na daňovou slevu na dítě mají nárok rodiče, s nimiž jejich nezaopatřené děti žijí v jedné domácnosti. Toto zvýhodnění je možné uplatnit prostřednictvím slevy na dani, daňového bonusu, případně jejich kombinací. Rozhodující jsou přitom příjmy rodičů. Tyto náležitosti velmi dobře zná každý, kdo se pohybuje v účetní praxi. Lektorka Bc. Elen Vontorková se problematice daňového zvýhodnění na děti v online školení Roční zúčtování daně 2021 a novinky 2022 věnovala z pohledu nejčastějších otázek, které se v praxi objevují.

Jakým způsobem musí zaměstnanec doložit nárok na daňovou slevu?

V první řadě poslouží jako doklad rodný list dítěte. A to nejen za těch okolností, kdy se jedná o vlastní dítě, ale také dítě druhého z partnerů. V případě osvojení se dokládá rozhodnutí o osvojení a pokud zaměstnanec pobírá slevu na dani na dítě, které má v péči, je nutný soudní příkaz. V případě že dítě studuje (od 18 let) je potřeba doložit i potvrzení o studiu. A také potvrzení, že druhý rodič slevu na dítě neuplatňuje.

Jak uplatnit slevu na dítě?

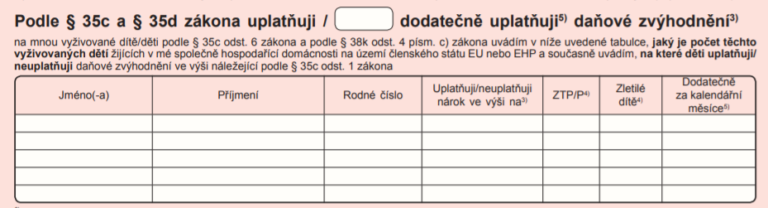

Zaměstnanci mohou slevu na dítě uplatnit ve své měsíční mzdě, a to na základě podepsaného Prohlášení poplatníka. Děti, za které zaměstnanec uplatňuje zvýhodnění je nutné v prohlášení označit číselně 1/2/3. Ze zákona je totiž vyšší sleva za každé další dítě, na které zaměstnanec zvýhodnění uplatňuje. Pro rok 2022 již počítáme s navýšením daňového zvýhodnění na druhé, třetí a každé další dítě, které od 2021 vzrostly následovně:

- na druhé dítě z 19 404 Kč ročně na 22 320 Kč ročně, tedy 1 860 Kč měsíčně,

- na třetí a každé další dítě z 24 204 Kč na 27 840 Kč, tedy 2 320 Kč měsíčně.

- Pokud má pak dítě průkaz ZTP/P, částky se vždy zdvojnásobují.

Zvýšené daňové zvýhodnění se u zaměstnanců neuplatňovalo během roku 2021. Ke zvýhodnění došlo až při ročním zúčtování zaměstnance na začátku roku 2022.

Daň z příjmů, kterou zaměstnavatel počítá, bude po započítání slevy na dítě nižší, což povede k navýšení částky, kterou zaměstnanec každý měsíc dostane na účet. Jestliže bude výsledná daň záporná, zaměstnanec dokonce obdrží daňový bonus. U OSVČ je mechanismus uplatnění slevy na dítě stejný.

Rovněž na daňový bonus mají nárok zaměstnanci i OSVČ. Zatímco zaměstnanci mohou dostávat daňový bonus každý měsíc společně s čistou mzdou, ale i jednorázově po ročním zúčtování příjmů v únorové či březnové výplatě. U OSVČ probíhá vyplácení daňového bonusu jednou ročně, konkrétně po podání daňového přiznání.

Jak velký musí mít rodič minimální příjem, aby na slevu dosáhl?

Příjmy ze zaměstnání či podnikání za předchozí kalendářní rok musí pro uplatnění daňového zvýhodnění na děti přesáhnout šestinásobek minimální měsíční mzdy. Pro rok 2022 je minimální mzda stanovena na 16 200 Kč, takže částka, kterou je nutné překročit je stanovena a 97 200 Kč.

Je možné využít slevu třeba jen v průběhu půl roku?

Tento případ je běžný v situaci, kdy zaměstnanec uzavře sňatek například 1. července 2022 a osvojí si dítě druhého z partnerů. Rodným listem dítěte poté doloží nárok na uplatnění slevy za dané měsíce.

Mohou toto daňové zvýhodnění čerpat i prarodiče?

Za dodržení všech podmínek – tedy i té, že s nimi vnouče žije v jedné domácnosti, to možné je. Velmi často k tomu dochází v situaci, kdy například dcera se svým dítětem žije s rodiči v jedné domácnosti, pobírá pouze rodičovský příspěvek, na slevu na dani tedy nedosáhne, její pracující rodiče ovšem ano. Jakmile ale matka dítěte nastoupí do zaměstnání a má dostatečné příjmy na uplatnění daňového zvýhodnění na své dítě, má automaticky před svými rodiči přednost při uplatnění slevy.

Co dělat, pokud rodič slevu na dítě neuplatňuje?

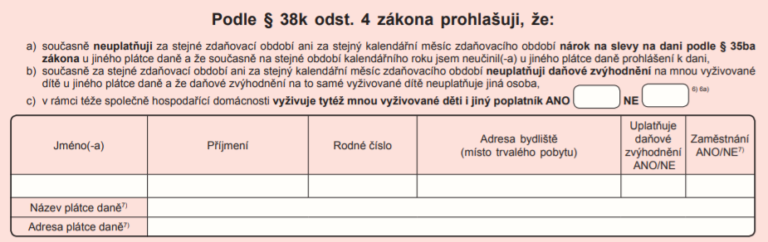

Daňová sleva na dané dítě náleží vždy jednomu z rodičů. Rodič, který uplatňuje daňovou slevu, musí doložit mimo jiných dokumentů potvrzení druhého poplatníka (tedy manžela nebo manželky či druha nebo družky) o tom, že u svého zaměstnavatele neuplatňuje stejná zvýhodnění. Jestliže druhý z rodičů není zaměstnancem nebo je OSVČ, je třeba, aby sepsal čestné prohlášení o neuplatnění slevy na dítě. Rodič, který toto daňové zvýhodnění neuplatňuje, nemůže mít děti v prohlášení vůbec uvedeny!

Rodiče mají tři děti, může otec uplatnit slevu na dvě z nich a matka na třetí?

Ano, je to možné. A v tomto případě budou mít oba rodiče u zaměstnavatele v prohlášení k dani uvedeny všechny děti a vyplněné potvrzení pro druhého zaměstnavatele. V prohlášení otce by pak u dětí mohlo být v tabulce uvedeno toto pořadí – 1, neuplatňuji, 3. A matka by měla uvedeno – neuplatňuji, 2, neuplatňuji.

V prohlášení k dani musí oba zaměstnanci také vyplnit sekci vztahující se k druhému poplatníkovi. A to v případě, že žije v jedné domácnosti s vyživovanými dětmi a zároveň s druhým poplatníkem (manželem/manželkou či druhem/družkou). Pokud zaměstnanec vychovává vyživované dítě v domácnosti sám, zatrhne kolonku „NE”.