Oprava základu DPH je vcelku běžnou záležitostí. V podnikatelské sféře může totiž dojít velmi lehce k situacím, kdy je nutné zvýšit nebo naopak snížit základ daně. A při zpracování daňového přiznání tak můžete velmi lehce objevit určité nepřesnosti, které je nutné vyřešit. Projděte si praktické příklady, v nichž si můžete opravu základu DPH připomenout.

Výčet skutečností, které vedou ke snížení nebo zvýšení základu daně jsou popsány v § 42 odst. 1 zákona o DPH:

- při zrušení nebo vrácení celého nebo části zdanitelného plnění (Zákazník odebere 10 kusů židlí, 2 jsou špatné a je potřeba je vrátit.)

- při snížení / zvýšení základu daně (Při dodání nekvalitního zboží požaduje příjemce slevu.)

- při vrácení spotřební daně podle § 40 odst. 2

- pokud nedojde k dodání zboží podle § 13 odst. 3 písm. d) (Společnost si na leasing pořídila dlouhodobý majetek, nárok na odpočet byl proveden z celé hodnoty, ale po čase dojde k nemožnosti splácet. Zboží se vrátí pronajímateli a ten má právo vystavit opravný daňový doklad a daň na výstupu si sníží o částky, které již nebudou zaplaceny.)

- při vrácení úplaty, ze které vznikla plátci ke dni jejího přijetí povinnost přiznat daň a jestliže se zdanitelné plnění neuskutečnilo (Mělo dojít k dodání zboží, záloha byla přijata a odvedlo se DPH. Plátce zálohy provedl nárok na odpočet. Zboží ale z nějakého důvodu dodáno být nemůže z a musí dojít k vrácení úplaty. Plátce zálohy tak musí DPH vrátit.)

- pokud byla úplata, ze které vznikla plátci ke dni jejího přijetí povinnost přiznat daň použita na úhradu jiného plnění (Dojde k dodání plnění, kdy část bude v 10 %, další v 15 % a další v 21 % – při přijetí zálohy dojde k úmluvě, že plnění bude 21 %. Je nutné to definovat také ve smlouvě.)

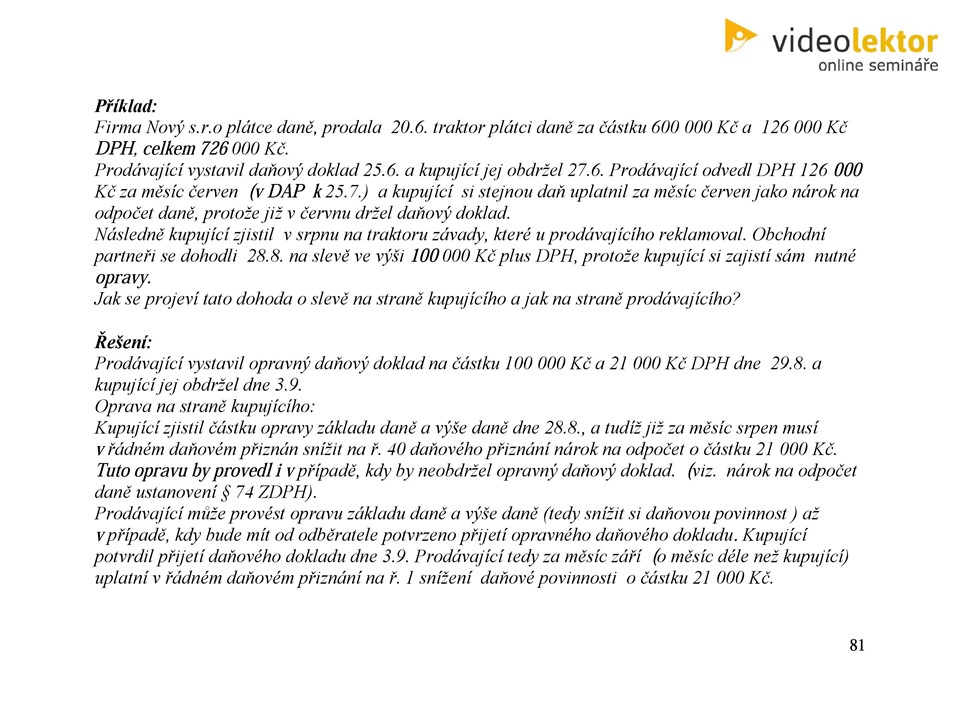

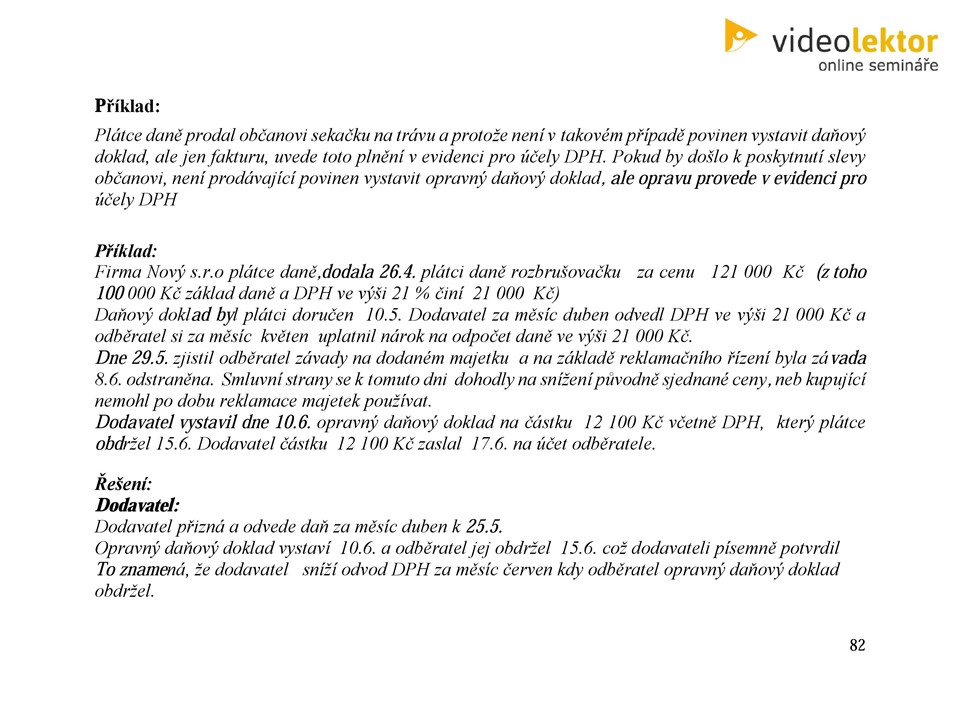

Projděte si praktické příklady oprav základu DPH z webináře DPH pro začátečníky od Ing. Jany Ledvinkové.

Pokud jste v účetnictví začátečník určitě oceníte všechny informace na jednom místě. Náš balíček se vzdělávacími kurzy z oblasti účetnictví by pro vás tak mohl být tím pravým.

Myslete hlavně na to, že oprava základu DPH a výše DPH je samostatným zdanitelným plněním a provádí se v řádném daňovém přiznání. Ne v dodatečném daňovém přiznání!

Lhůta pro opravu základu DPH a výše DPH je stanovena po uplynutí 3 let od konce zdaňovacího období, ve kterém vznikla povinnost přiznat daň u původního zdanitelného období. V praxi to vypadá tak, že pokud vznikla povinnost přiznat daň v daňovém přiznání podaném 25.10., pak se tříletá lhůta začíná počítat od 1.11. následujícího měsíce.

Zajímají vás další články s problematikou DPH? Nejen oprava základu DPH? V tom případě přejděte ZDE.